【2024年最新版】住宅ローン減税の基礎知識と利用時のポイントを解説

コラムキーワード:

- 中古住宅

- 住宅ローン控除

- 住宅ローン減税

- 新築住宅

- 確定申告

住宅ローンを利用してマイホームを購入したり、中古住宅を購入してリフォームしたりする際に活用できる制度の1つに、「住宅ローン減税」があります。一定の条件を満たす住宅を取得した場合に、最大13年間、所得税や住民税の控除を受けられる制度です。

特に2024年は、小さなお子さんのいる家庭や若者夫婦世帯がよりお得に住宅を取得できる年。具体的な制度の内容や適用条件、控除を受けるために押さえるべきポイントを解説しますので、ぜひ参考にしてください。

住宅ローン減税とは?

「住宅ローン減税」は、住宅ローンを活用して住宅の購入や増改築を行う際に適用される制度で、「住宅ローン控除」とも呼ばれることがあります。年末時点のローン残高の0.7%が所得税から最大13年間控除され、もし控除しきれない分があれば、翌年の住民税から差し引かれる仕組みです。

住宅ローン減税の概要

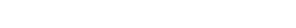

住宅ローン減税の制度内容は毎年見直しが行われていますが、2024年8月時点での概要は下の表のとおりです。

(参考:国土交通省『住宅ローン減税の概要について(令和6年度税制改正後)』

https://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk2_000017.html)

ご自身がどこに当てはまるのか気になるところかと思いますので、以下で制度の適用要件や、借入限度額を左右する住宅性能について解説します。

住宅ローン減税の適用要件と住宅性能

住宅ローン減税は、住宅を購入するすべての人が利用できるというわけではなく、適用のためには一定の条件を満たしている必要があります。取得する住宅の性能や、制度を利用する世帯によって借入限度額も変動しますので、ここで詳しく見ていきましょう。

1)主な適用要件

住宅ローン減税の主な適用条件は以下の通りです。

・自らが居住するための住宅

・合計所得金額2,000万円以下

・住宅ローンの借入期間10年以上

・引き渡しまたは工事完了から6ヶ月以内に入居

・1982年以降に建築または現行の耐震基準に適合

・床面積が50㎡以上

2024年末までに建築確認を受けた新築住宅を購入する場合で、合計所得が1,000万円以下の場合は、床面積の適用要件が40㎡以上に緩和されます。

2)環境性能による住宅区分

上記の表を見てもわかる通り、住宅性能(環境性能)が高い住宅ほど、住宅ローン減税適用による借入限度額が高くなります。

本制度で対象となる環境性能は、以下の5種類に分類されています。

・長期優良住宅

・低炭素住宅

・ZEH水準省エネ住宅

・省エネ基準適合住宅

・その他の住宅(省エネ基準を満たさない住宅)

中古住宅を取得する場合は、省エネ性能を満たさない「その他の住宅」であっても、10年間の控除を受けられることとされています。

一方、新築住宅・買取再販住宅に関しては、省エネ性能を満たさない住宅は住宅ローン減税の対象外となってしまうため注意が必要です。

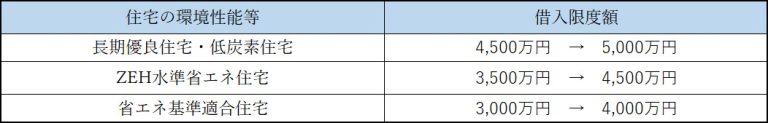

3)子育て世帯・若者夫婦世帯

2024年度の税制改正により、子育て世帯や若者夫婦世帯に対して住宅ローン減税が拡充されています。具体的には、2024年1月1日から12月31日までに入居した場合、子育て世帯および若者夫婦世帯の借入限度額は以下の通りです。

「子育て世帯」は18歳未満の子どもがいる世帯、「若者夫婦世帯」は夫婦のどちらか一方が40歳未満である世帯のことを指します。

住宅ローン減税適用には確定申告が必要

住宅ローン減税の適用を受けるためには、住宅を取得した翌年の2月16日~3月15日の間に確定申告を行う必要があります。会社員の方であれば、確定申告が必要なのは初年度のみで、2年目以降は年末調整で手続きが可能です。個人事業主の場合は2年目以降も確定申告が必要ですが、初年度と比較すると少ない書類で申告できるようになります。

詳しい手続き方法については、国税庁のホームページまたは税務署で確認しましょう。

住宅ローン減税を活用して賢くマイホームを手に入れよう

住宅ローン減税は新築住宅・中古住宅のどちらを取得する場合でも適用され、最大13年間所得税の負担を軽減できる重要な制度です。

特に2024年は子育て世帯と若者夫婦世帯にとってお得な年ということもあり、多くの方が本制度を活用して夢のマイホームを購入しています。

ぜひ住宅ローン減税を最大限活用して、理想の住まいを手に入れましょう!